レバレッジ型ETFは通常のETFよりリターンが良いけど、投資する価値はあるの?

どんなデメリットがあるの?

VOOの3倍の値動きをするSPXLってどうなの?

こういった疑問に答えます。

レバレッジ型ETF・投資信託がおすすめできない理由

VOO…アメリカの代表的な500銘柄の株式指数であるS&P 500に連動するETF

SPXL…S&P 500(≒ VOO)の3倍の値動きをするETF

今回は、VOOとSPXLを使ってレバレッジ型ETF・投資信託がおすすめできない理由を紹介していきます。

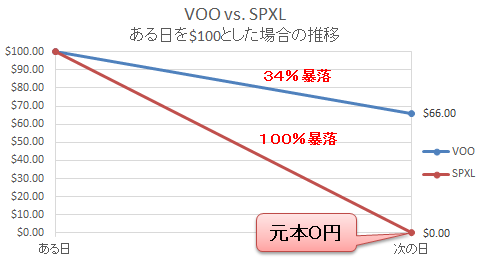

1発KO(元本が0)の可能性がある

1日でVOOが3%上がったらSPXLは9%上がり、VOOが3%下がったらSPXLは9%下がります。

1番恐ろしいケースは1日でVOOが34%以上下がったらSPXLは100%下がり元本は戻ってきません。

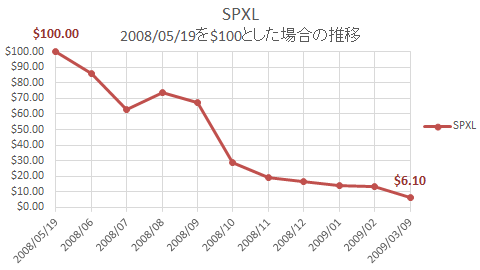

早期償還の可能性が高い

リーマンショック前にSPXLが存在していたとしたら、2008/5/19~2009/3/9で約-94%になります。

そうなった場合、早期償還の可能性がかなり高くなります。

例えば投資元本100万円を投資し早期償還になった場合、6万円になって運用終了となります。

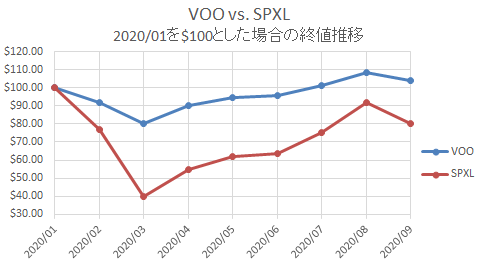

大暴落に弱い

2020年9月末時点ではVOOはコロナショック後に最高値を更新しましたが、SPXLは最高値の約80%にしかなっていません。

SPXLは一度大暴落すると元に戻るまで時間がかかります。

リスクが超高い

SPXLは長期になればなるほど早期償還のリスクが高く、大暴落による価格下落のリスクが高くなります。

SPXLは長期投資には向かないので、長期投資の最大のメリットの1つである『リスクの軽減』ができなくなり、SPXLのリスクはさらに高くなります。

信託報酬が高い

SPXLの信託報酬は0.95%です。

VOOの信託報酬は0.03%です。

SPXLはVOOの信託報酬の約32倍です。

時価評価額が年間平均1,000,000円の場合、VOOの信託報酬は300円に対して、SPXLは9,500円かかります。

SPXLの信託報酬はかなり高いです。

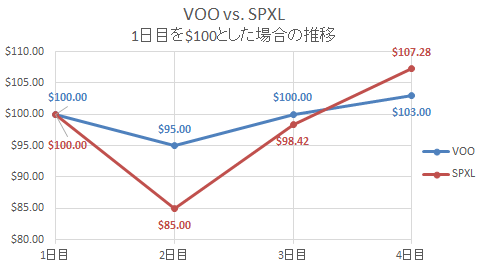

値動きが不規則で予測できない

VOOが3日で100⇒103まで3%上がっても、SPXLが100⇒109まで9%上がるとは限りません。

VOOが100⇒95⇒100⇒103という値動きをして3%上がった場合、SPXLは100⇒85⇒98.42⇒107.28という値動きをして7.28%しか上がりません。

VOOが-5%⇒+5.26%⇒+3%という値動きをする場合、SPXLはVOOの3倍である-15%⇒+15.79%⇒+9%という値動きをします。

要するに、SPXLは100×85%=85 ⇒ 85×115.79%=98.42 ⇒ 98.42×109%=107.28という値動きをします。

SPXLの値動きは不規則で予測できません。

まとめ

レバレッジ型ETF・投資信託の6つのデメリット

①1発KO(元本が0)の可能性がある

②早期償還の可能性が高い

③大暴落に弱い

④リスクが超高い

⑤信託報酬が高い

⑥値動きが不規則で予測できない

以上の理由から、レバレッジ型ETF・投資信託はデメリットが多くおすすめできません。

日本人みんなが投資を知り、負けない投資をして、豊かな人生を送ることを願っています。

の節税効果はどれくらいお得なのか?-120x68.png)

のおすすめ商品と金融機関-120x68.png)