「お金持ちになるのは大変じゃないの?」と思っている人は多いと思いますが、皆さんが考えるいるよりもお金持ちになるのは簡単です。

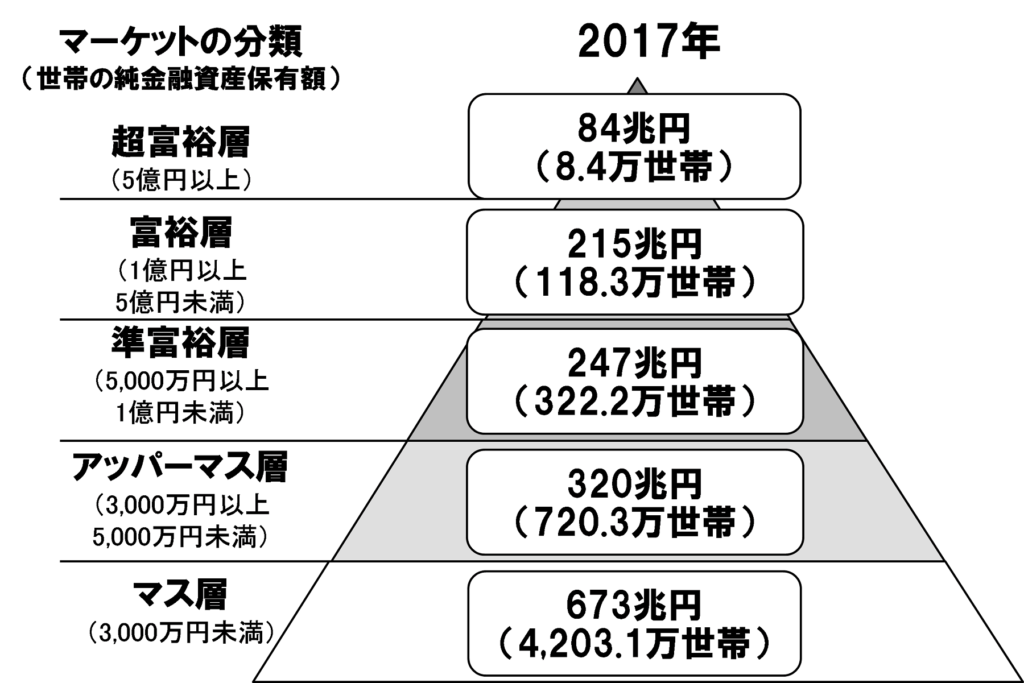

お金持ちと言っても、人によって定義が異なります。

人によっては年収1000万円あればお金持ちと言う人もいれば、金融資産3000万円あればお金持ちと言う人もいます。

実際には年収1000万円以上でも金融資産0円という人もいて、そんな人をお金持ちと言うことができるでしょうか。

金融資産をたくさん持っていて、生活に余裕がある人がお金持ちと言えるのではないでしょうか。

そこでお金持ちの基準を、富裕層である1億円以上の金融資産を持っている人とします。

お金持ちになるためにやるべきことは以下の3つだけです。

- 支出を減らす

- 収入を増やす

- 投資で増やす

収入・支出・貯蓄の関係は以下の通りです。

収入-支出=貯蓄

この式を見て分かるように、貯蓄を増やすためには収入を増やすか、支出を減らすしか方法はありません。

収入<支出の状態であれば、貯蓄は減り続けます。

それではいつまでたってもお金持ちになることができません。

収入>支出の状態を作り出し貯蓄を増やし続けることがお金持ちになるための初めの一歩となります。

そして貯蓄をどんどん投資にまわし、金融資産を増やし続けることがお金持ちへの道となります。

安全に増やそうと思うと20~30年間かかりますが、1億円の金融資産を持つお金持ちになり、豊かな生活を送ることが可能です。

お金持ちになるためにやるべき3つのことのうち支出を減らす方法について紹介していきます。

支出を減らす方法

お金持ちになるために1番初めにやるべきことは、支出を減らすことです。

支出には、消費と浪費があります。

消費とは、人間が生活する上で無いと健康を害してしまうお金で、家賃、食費、医療費などです。

浪費とは、人間が生活する上で有っても無くても健康に影響の無いお金で、消費以外のお金です。

支出を減らすためには、浪費を減らさなければなりません。

今回は、浪費を減らす方法をご紹介します。

ステップ1 生活費を把握する

何事もまず初めにやるべきことは現状把握です。

お金持ちになるための初めのステップは生活費を把握することです。

生活費を把握することで必要以上の浪費に気づくことができ、何を節約すれば良いかわかります。

生活費を把握するための様々な方法がありますが2つ紹介します。

家計簿をつける

生活費を把握するには家計簿をつけるのがおすすめです。

家計簿の項目は10個程度と少なくすることが長続きのコツです。

最近は様々なアプリが出ていて、アプリを使うと簡単に管理できます。

レシートの写真を撮ったら自動で項目に振り分けてくれるアプリや、クレジットカードの明細を読み込んで自動で項目に振り分けてくれるアプリなどがあります。

私が使っているおすすめアプリは以下の3つです。

①Moneytree・・・クレジットカード支払い分を自動で家計簿項目に振り分けてくれるので、クレジットカード管理に向いています。

銀行口座、証券口座、現金の残高など全ての資産を1つのアプリで確認することができます。

毎月増えた資産を見てウハウハするのが楽しいです。

②家計簿おカネレコ・・・あらかじめ設定しておいた家計簿項目を選び、金額を自分で入力する家計簿で、入力を簡単に行うことができ、現金管理に向いています。

③Excel(Microsoft Office)・・・毎月の生活費の予算・実績などの比較、過去の生活費履歴など、自由にカスタマイズして入力・表示することができます。

私は家計簿だけでなく、投資通算成績表とグラフ、自分決算書、所得税・住民税シミュレーション、投資シミュレーション、不動産賃貸シミュレーションなども作成しています。

生活費予算をあらかじめ袋分けする

生活費をつけることが面倒という人には、毎月月初にあらかじめ決めた生活費予算の現金を生活費の項目別に袋分けし、1ヶ月の間にそれぞれの袋のお金が無くならないようにやりくりしていく方法がおすすめです。

家計簿の項目は10個程度と少なくすることが長続きのコツです。

ルールさえ守れば生活費の予算がオーバーせずに必ずお金は貯まります。

項目別に分けることで、各項目の出費を把握することができます。

袋はクリアファイルを使うと残金が見えるだけでなくレシートも入れやすいのでおすすめです。

自分が一番気に入った方法で生活費を把握するのが良いと思います。

ステップ2 固定費を減らす

固定費とは、毎月必ず発生する変動のない生活費のことです。

毎月の固定費を1万円減らすだけで年間12万円も減らすことができ、その分貯蓄が増えることになります。

固定費を減らすことはとても効果が大きいのでおすすめです。

固定費を減らす方法を優先順に紹介します。

家賃・駐車場代

賃貸で2年以上住んでいる場合、家賃や駐車場代を安くして貰えるように大家さんに交渉するのがおすすめです。

家賃や駐車場代が相場よりも高い場合、近くの安い場所に引っ越しをするのも方法です。

家賃相場は、ホームページの「ホームズ」や「SUUMO」などで調べることができます。

駐車場は、住みたい家付近の月極駐車場を歩いてまわるとその駐車場に価格が書いてある場合もありますし、電話番号が書いてある場合もありますので、電話して調べることができます。

私の知り合いには、前の家の近くに引っ越して2Kから2LDKになって広くなり、家賃・駐車場代が1万5千円安くなったという人もいます。

住宅ローン

住宅ローンを組んでいる場合、組んだ時の金利が高い可能性があります。

超低金利時代の現在なら借り換えによって月々の支払いが安くなる可能性がありますので、住宅ローンの借り換えをするがおすすめです。

借り換える時の注意点は、一括返済の手数料など借り換え費用がかかるので、その費用を含めてトータルで安くなるか確認してから借り換えるようにすることです。

繰り上げ返済をするぐらいならそのお金で投資をした方がよっぽどお金は増えますので、超低金利時代の現在、繰り上げ返済はおすすめできません。

スマホ代

最近の格安スマホは3大キャリアと同じぐらい電話が繋がりやすく通信速度が速くなってきていますので、格安スマホがおすすめです。

格安スマホの中には解約手数料がとても高いものもありますので注意が必要です。

格安スマホの中でも価格が安くポイント還元率が高い楽天モバイルがおすすめです。

楽天モバイルの唯一のデメリットは、電話の音声が悪いことです。

インターネット(Wi-Fi)代

自宅のインターネット(Wi-Fi)は、携帯電話会社と提携している会社と契約すると割引されることが多いので、楽天モバイルと楽天ひかりなど携帯電話とインターネット(Wi-Fi)を提携会社で契約するのがおすすめです。

動画をよく見る人は大量の容量を使うため、容量制限なしがおすすめです。

楽天モバイルなど容量無制限のスマホとテザリングがあれば、Wi-Fiは必要ありません。

生命保険

どんな保障(補償)が必要かしっかりと考えた上で、自分にとって必要最小限の保障(補償)がついた保険に加入するのがおすすめです。

保険金だけでなく特約も必要最小限にする必要があります。

保険は『ひまわり生命』『楽天生命』などネット系が安くなります。

ネット系が安い理由は、店舗を構える費用や営業するための人件費など経費が安く済むためです。

生命保険は残された人に資産を残すことが目的です。

残すための十分な金融資産がある人は加入するメリットがありませんので、解約するのがおすすめです。

加入していない人はそのまま加入しない方が良いです。

貯蓄型保険は返戻率が低いのでおすすめできません。

ここ数年は返戻率が特に低くなっており、お金はほとんど増えないどころか減ることさえあります。

ただし投資をしない人は、貯金して掛け捨ての保険に加入するよりも、貯蓄型保険に加入した方が良いかもしれません。

生命保険は掛け捨ての保険がおすすめで、その中でも生命保険の目的に一番合っている収入保障保険がおすすめです。

収入保障保険とは「自分が死亡した場合、60歳または65歳になるまで家族に毎月○○万円支払います。」という内容の保険です。

私も収入保障保険に加入しており、残すための十分な金融資産が貯まったら解約する予定です。

医療・損害保険

医療保険は加入しないのがおすすめです。

ただし、健康に不安がある人は加入した方が良い場合もあります。

医療費には、家計負担が重くならないよう医療機関や薬局の窓口で支払う医療費が1ヶ月で上限額を超えた場合、その超えた額を支給する高額療養費制度があります。

収入によって自己負担額の上限が異なりますが、誰でもその制度を活用できます。

私は健康に大きな不安はないので、1年前に医療保険を解約しその分貯蓄しています。

損害保険は必要最小限加入しておくのがおすすめです。

損害保険は『イーデザイン損保』などネット系が安くなります。

事故や災害が起きた場合、何百万~何千万円という損害を被る可能性があり、今後の人生に大きな影響を与えることもありますので、そのための補償は必ず必要になります。

車のローン

車のローンを組んでいる場合、組んだ時の金利が高い可能性があります。

超低金利時代の現在なら借り換えによって月々の支払いが安くなる可能性がありますので、車のローンの借り換えをするがおすすめです。

車のローンは住宅ローンの金利と比べてかなり高いので、低金利のローン会社を見つけやすいと思います。

借り換える時の注意点は、一括返済の手数料など借り換え費用がかかるので、その費用を含めてトータルで安くなるか確認してから借り換えるようにすることです。

ステップ3 変動費を減らす

変動費とは、毎月変動する固定費以外の生活費のことです。

固定費を減らす程の効果はありませんが、固定費を減らした後にもっと浪費を減らしたいと思ったら変動費を減らすのが良いと思います。

変動費を減らす方法を優先順に紹介します。

電気・ガス代

電気・ガスの自由化により、電気・ガス会社以外の様々な会社と契約ができるようになりました。

電気・ガスは、携帯電話会社と提携している会社と契約すると割引されることが多いので、楽天モバイルと楽天でんきなどの携帯電話会社と電気・ガス会社を提携会社で契約するのがおすすめです。

食費・交際費

食材費を少なくするのは難しいですが、外食費、飲み会、お酒、弁当、惣菜など回数を1回減らすのがおすすめです。

娯楽も必要なので、これは減らせると思ったことだけ減らすのが長続きのコツです。

趣味娯楽費

ギャンブル、タバコ、酒、夜遊びなど健康にも悪いですし、お金のかかる趣味娯楽費は止めるのがおすすめです。

娯楽も必要なので、全て止める必要はなく、競馬だけ止めるとか平日の家での晩酌は止めるなど、これは止められると思ったことだけ止めるのが長続きのコツです。

まとめ

お金持ちになるためにやるべきことは以下の3つだけです。

- 支出を減らす

- 収入を増やす

- 投資で増やす

お金が貯まらない人の特徴は収入≦支出の状態になっており、支出を抑えるのが下手と言えます。

収入>支出の状態を作り出し貯蓄を増やすことがお金持ちになるための初めの一歩となります。

貯蓄をどんどん投資にまわし、金融資産が増やすことがお金持ちへの道となります。

お金持ちになるために1番初めにやるべきことは、支出の1つである浪費を減らすことです。

浪費を減らすためには、まず家計簿をつけて自分の生活費を把握する必要があります。

浪費を減らすためには、次に固定費を減らす必要があります。

家賃・駐車場代、住宅ローン、スマホ代、インターネット(Wi-Fi)代、生命保険、医療・損害保険、車のローンの順番で見直し、固定費を減らすのがおすすめです。

浪費を減らすためには、次に変動費を減らす必要があります。

電気・ガス代、食費・交際費、趣味娯楽費の順番で見直し、変動費を減らすのがおすすめです。

格安スマホ、インターネット(Wi-Fi)、保険、電気、ガス、クレジットカード、銀行口座、証券会社を、同じ提携会社と契約すると割引されたりポイントが貯まったりと特典が多いのでおすすめです。

その中でも特に楽天系列で契約するがおすすめです。

楽天がおすすめの理由として、価格が安く、ポイント還元率が高く、ポイントを使い楽天市場で買い物ができ、楽天証券でポイント投資ができるなど汎用性が高いためです。

日本人みんなが資産運用を知り、豊かな生活を送ることを願っています。