毎月積立しているけど、最終的にいつ売れば良いのかなぁ。

取り崩す時に株価が暴落していたら損しちゃうけど、どうすれば良いのかなぁ。

こういった疑問に答えます。

【長期投資の出口戦略】運用資産の取り崩し方法を解説

長期投資をしている人の中で、出口戦略である運用資産の取り崩し方法を考えている人は少ないのではないでしょうか。

長期投資をしていてもリタイヤ後に一括で取り崩したら投資で得られるリターンが少なくなります。

リタイヤ後も投資のリターンを得ながら少しずつ取り崩せば、豊かな老後生活を送ることができます。

今回は、長期投資の出口戦略である運用資産の取り崩し方法を詳しく解説していきます。

運用資産を取り崩し始めるタイミングは?

人によってリスク許容度が異なるので絶対にこうすべきというのはありませんが、運用資産を取り崩し始めるタイミングは主に2つあります。

運用資産を取り崩し始める2つのタイミング

①リタイヤ・セミリタイヤした時

②75代中盤になった時

リタイヤ、セミリタイヤ、早期リタイヤして収入が減った時、年金受給だけで生活費が足りない場合は、運用資産の取り崩す必要があります。

お金は天国まで持っていくことができませんので、生きている間に使うことが心を豊かにするのではないでしょうか。

死ぬまで取り崩さずに運用して相続財産として残すのも1つの方法ですが、自分で使ったり、子供や孫のために使ったりなど様々な方法があります。

75代中盤になったら、働いていたとしても運用資産を取り崩し始めて、心が豊かになるようなお金の使い方をするのが良いのではないでしょうか。

5つの運用資産の取り崩し方法を紹介

様々な取り崩し方法がありますが、取り崩し方法を組み合わせたり、インフレ率加算して取り崩したり、年齢によって使い分けたりなど、柔軟に使うことが重要になってくるのではないでしょうか。

5つの運用資産の取り崩し方法を紹介します。

一括取り崩し

全ての資産残高を一括で売却・出金する方法です。

メリット

●初めの受取金額が多い

●投資による資産変動がなくなる

デメリット

●投資による資産増加がなくなる

定量取り崩し

毎回同じ株数・口数を定期的に売却・出金する方法です。

メリット

●取り崩し終了時期があらかじめ決まっている

デメリット

●受取金額が毎回大きく変動する

●取り崩し終了時期に運用資産がゼロになる

定額取り崩し

毎回同じ金額を定期的に売却・出金する方法です。

メリット

●受取金額が毎回同じ

●受取金額によっては、運用資産が一生なくならない

デメリット

●取り崩し終了時期が予想しづらい

定率取り崩し

毎回資産残高の一定割合を定期的に売却・出金する方法です。

メリット

●受取金額が一生なくならない

デメリット

●受取金額が毎回変動する

●受取金額を毎回計算する必要がある

配当取り崩し

売却はせず定期的に配当金だけ出金する方法です。

メリット

●受取金額の変動が少なく、毎回少しずつ増加していく

●受取金額が一生なくならない

デメリット

●初めの数年は受取金額が少ない

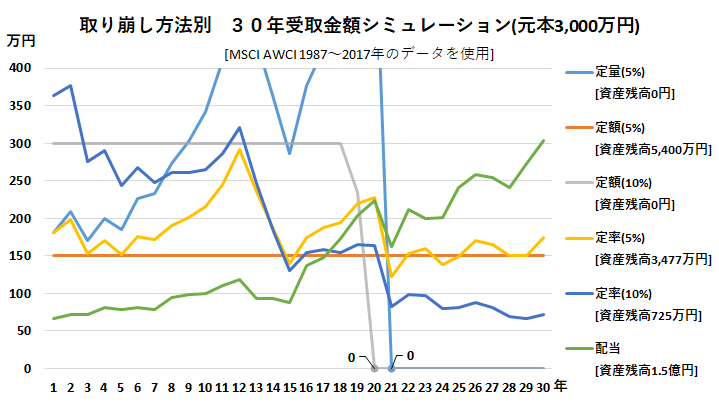

5つの運用資産の取り崩し方法の受給金額シミュレーションをしました。

前提条件

元本:3,000万円

期間:30年間

使用データ:MSCI AWCI(全世界株式)1987~2017年のデータ

資産残高:グラフ内に30年後の資産残高を表示

結果

30年後の資産残高が元本割れしていない取り崩し方法は、『定額(5%)』『定率(5%)』『配当』でした。

『定額(5%)』は毎年の受取金額は多く、安定的に受給できます。

『定率(5%)』は毎年の受取金額は多いが、毎年大きく変動するのが問題です。

『配当』は毎年の受取金額は最初の15年の受取金額が少ないのが問題ですが、安定的に受給できます。

おすすめの運用資産の取り崩し方法は?

投資の王道は長期・分散・積立ですが、取り崩しも同じです。

取り崩しも、長期間リターンを得ながらリスクを低くするために、『一括取り崩し』するのではなく、長期投資しながら、少しずつ取り崩すのが王道です。

貯金は生活費1年分を維持するなど、貯金と投資はちょうど良い割合を維持したほうが安心して生活ができますので、貯金と運用資産の割合を考えながら取り崩すことをおすすめします。

考え方やリスク許容度は人それぞれなので全ての人に当てはまる取り崩し方法はありませんが、多くの人に当てはまるおすすめの取り崩し方法を3つ紹介します。

1998年にアメリカのトリニティ大学が『トリニティ・スタディ』という研究をし『4%ルール(定額)』の取り崩し方法を発表しましたので、その方法を紹介します。

4%定額取り崩し(トリニティ・スタディ)

前提条件

対象期間:1926年~1995年の70年間

ポートフォリオ:株式50% 債券50%

期待リターン:約5.5%

研究結果

30年後に資産が残っている確率が95%

平均で資産が5倍に増加

出典:AAII Journal「Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable」

インデックス投資の名著『ウォール街のランダム・ウォーカー』で、『4%ルール(定率)』の取り崩し方法をおすすめしているので、その方法を紹介します。

4%定率取り崩し(ウォール街のランダム・ウォーカー)

前提条件

ポートフォリオ(50代中盤):株式55% 債券27.5% 不動産12.5% 現金5%

ポートフォリオ(60代後半):株式40% 債券35% 不動産15% 現金10%

期待リターン:約5.5%(現金を除く)

結果

100歳まで資産が無くなる心配はほぼない

問題点

定率4%を取り崩すと、毎年の受取金額が大きく変動する

問題点の対策

4%定額取り崩し+インフレ率加算

(初年度4%を取り崩した後、毎年その金額にインフレ率1.5%~2%を加算して取り崩す方法)

出典:Malkiel, Burton G. (2018). A Random Walk Down Wall Street. 11th edition.

『ウォール街のランダム・ウォーカー』の方法は、現金比率が少な過ぎてリスクが高いように感じます。

債券には投資せず、株式だけに投資して、無リスク資産である現金比率を多くするのが本当にリスクを減らすことではないでしょうか。

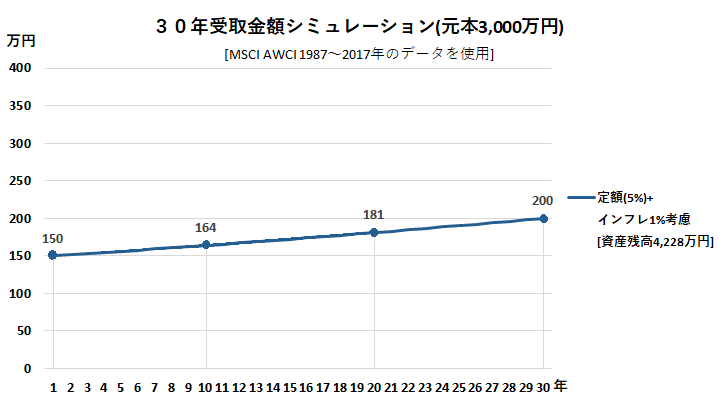

5つの取り崩し方法の中で最もおすすめなのが『5%定額取り崩し』ですが、インフレに対応していないことが唯一のデメリットです。

毎年同じ金額を取り崩していくと、インフレにより物価が上昇し、受取金額の実質価値は毎年下がっていき、生活がだんだん苦しくなっていきます。

そこでインフレを考慮した、最もおすすめの取り崩し方法である『5%定額取り崩し+インフレ率1%加算』を紹介します。

5%定額取り崩し+インフレ率1%加算(最もおすすめ)

初年度5%を取り崩した後、毎年その金額にインフレ率1%を加算して取り崩す方法です。

前提条件

ポートフォリオ:株式100%

期待リターン:約7%

結果

100歳まで資産が無くなる心配はほぼない。

シミュレーション結果でも30年後に元本割れしない。

問題点と対策

資産が無くなる可能性をさらに減らすため、初年度4%程度に減らすのも良い。

インフレ率がさらに上がる可能性があるため、1.5%程度に増やすのも良い。

まとめ

運用資産を取り崩し始めるタイミングは主に2つあります。

運用資産を取り崩し始める2つのタイミング

①リタイヤ・セミリタイヤした時

②75代中盤になった時

運用資産の取り崩し方法は5つあります。

5つの運用資産の取り崩し方法

①一括取り崩し

②定量取り崩し

③定額取り崩し

④定率取り崩し

⑤配当取り崩し

『5%定額取り崩し』は元本割れする可能性はほぼなく、毎年の受取金額は多く、安定的に受給できますので、5つの取り崩し方法の中では最もおすすめですが、インフレに対応していないことが唯一のデメリットです。

長期投資の出口戦略である運用資産の取り崩し方法としては、『5%定額取り崩し+インフレ率1%加算』が最もおすすめです。

『5%定額取り崩し+インフレ率1%加算』は、初年度5%を取り崩した後、毎年その金額にインフレ率1%を加算して取り崩す方法です。

日本人みんなが投資を知り、勝てる投資をして、豊かな生活を送ることを願っています。